BCG-Matrix / BCG-Portfolio

Die BCG-Matrix auch als Marktwachstum-Marktanteils-Matrix bzw. Marktwachstums- und Marktanteilsanalyse oder auch Vier-Felder-Matrix genannt, gehört zu den bekanntesten Portfolio-Analysen. Beruhend auf den theoretischen Konzepten der Erfahrungskurve und des Lebenszyklusmodells wurde sie von der Boston Consulting Group (BCG) entwickelt. Anhand der Untersuchungsgrößen Marktwachstum und relativem bzw. relevanten Marktanteil der BCG-Matrix können Strategien für die weitere erfolgreiche Entwicklung des Unternehmens geschlussfolgert werden. Das BCG-Portfolio kann bspw. zur Untersuchung von Produkten, Produktlinien, Kunden, Märkten etc. eingesetzt werden. Die McKinsey-Matrix stellt eine erweiterte Variante der BCG-Matrix dar.

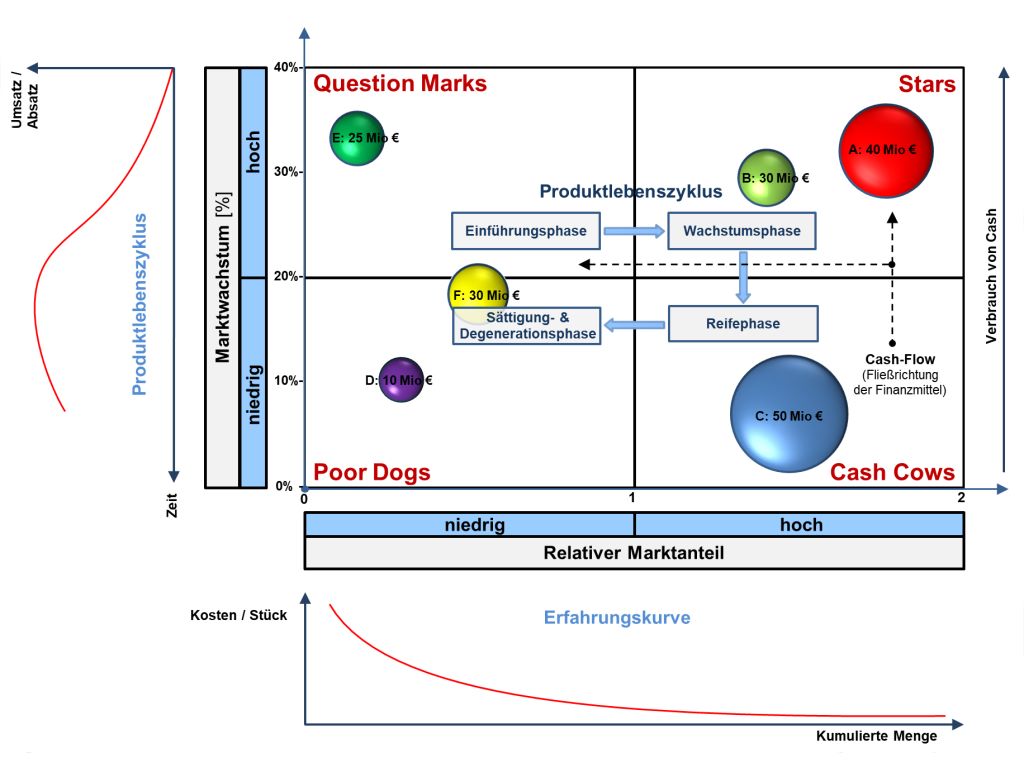

Zur Veranschaulichung der BCG-Matrix stehen das Erfahrungskurven- und Lebenszykluskonzept mit den Untersuchungsgrößen Marktwachstum und relativen bzw. relevanten Marktanteil im Zusammenhang.

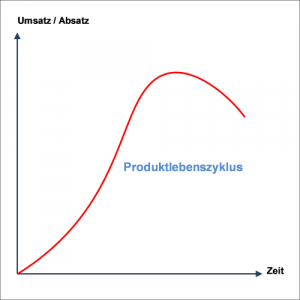

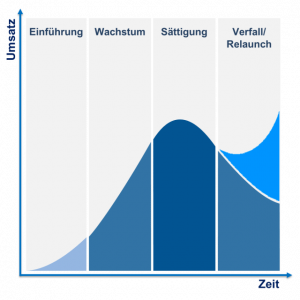

Innerhalb der BCG-Matrix wird hinsichtlich des Marktwachstums angenommen, dass daraus die Lebenszyklusphase eines Produktes abzuleiten ist. Die Bezugskennzahl Marktanteil berücksichtigt hierbei die Erkenntnisse aus der Erfahrungskurve. Aus dem Erfahrungskurvenkonzept geht hervor, dass sich die Stückkosten des Produktes mit steigender Produktionserfahrung (Standardisierung) jedes Mal um 20 bis 30% verringern lassen, wenn dazu die Ausbringungsmenge verdoppelt wird.

Dieser Vorgang tritt umso schneller ein, je höher die Wachstumskurve eines Produktes steigt. Gemäß diesem Konzept bedeuten ein verdoppelter bzw. vergrößerter Marktanteil (mittels der Ausbringungsmengenerhöhung) mit zugleich starkem Marktwachstum langfristige Kosten- und Wettbewerbsvorteile. Diese Tatsache wiederum trägt zu einer möglichen Rentabilitätssteigerung bei. Dieser Fall trifft aber nicht zu, wenn sich ein Unternehmen bspw. aufgrund des alternden Marktes (fortgeschrittener Markt-Lebenszyklus) innerhalb einer stagnierenden bzw. sinkenden Marktstellung befindet. Denn bei einem Markt mit hohem Wachstum können ohne Marktanteilserhöhung immer noch große Ausbringungsmengen erzeugt werden. Ein Unternehmen mit einem hohen oder einem vergrößerten Marktanteil würde bei einem geringen Marktwachstum tendenziell niedrigere Gewinne erzielen und hätte dementsprechend eine niedrigere Rendite. Der gewünschte Erfahrungskurveneffekt könnte somit nicht eintreten.

BCG-Portfolio-Modell

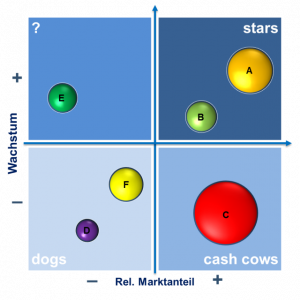

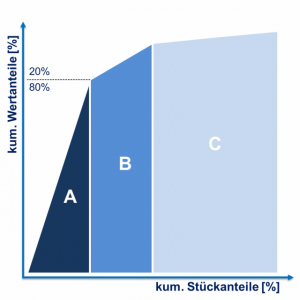

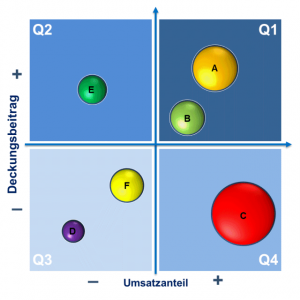

Das BCG-Portfolio wird zweidimensional in Form eines Blasendiagramms dargestellt dabei beschreibt die Abszisse den Marktwachstumsanteil bzw. das Marktwachstum eines Unternehmens, die Ordinate den relativen Marktanteil (RMA) oder den relevanten Marktanteil.

Die horizontale Mittellinie ergibt sich üblicherweise aus dem durchschnittlichen Marktwachstum des Gesamtmarktes. Die vertikale Mittelinie kann aus dem relativen oder dem relevanten Marktanteil bestimmt werden. Üblicherweise entspricht die Mittelinie in der Matrix dem Wert 1, wenn der relative Marktanteil benutzt wird. Der relative Marktanteil ergibt sich als Quotient aus dem eigenen Umsatz- bzw. Absatzvolumen des Unternehmens und dem des größten Wettbewerbers. Sind viele kleinere Wettbewerber im Markt, können wahlweise auch die drei stärksten Wettbewerber genommen werden, wenn sie maximal etwa 1/3 des Gesamtmarktanteils gemeinsam abdecken. Ist der Quotient des relativen Marktanteils < 1, steht das für eine schwache Wettbewerbsposition (Marktverfolger), ist der Quotient > 1, so hat das Unternehmen eine starke Wettbewerbsposition inne (Marktführer). Ist der Quotient des relativen Marktanteils = 1, so ist der Marktanteil mit dem des Wettbewerbers gleich groß bzw. die Wettbewerbsposition gleich stark.

Alternativ kann die Ordinate des BCG-Portfolios auch mit dem relevanten Marktanteil angegeben werden, wobei hierzu das Verhältnis zum Wettbewerb nicht mehr verdeutlicht wird. Denn im Unterschied zum relativen Marktanteil wird hier der eigene Marktanteil zum gesamten Markt des Bezugssegmentes errechnet. Der relevante Marktanteil, in Prozent angegeben, ist der Quotient aus dem eigenen Absatz- bzw. Umsatzvolumen und dem gesamten Marktvolumen.

- Gesamtmarktanteil = Absatz- bzw. Umsatzvolumen x 100% / Marktvolumen (aller Segmente)

- Relevanter Marktanteil = Absatz- bzw. Umsatzvolumen x 100% / Marktvolumen (bestimmtes Segment)

- Relativer Marktanteil = Absatz- bzw. Umsatzvolumen / stärkster Wettbewerber bzw. drei stärksten Wettbewerber

Die Kreisdurchmesser im Diagramm repräsentieren wertentsprechend das Absatz- und Umsatzvolumen der jeweils bestimmten Geschäftsbereiche. Alternativ kann der Kreisdurchmesser die Größe des Marktes darstellen und der Keil darin, den Marktanteil des eigenen Geschäftsbereiches.

Durch die errechneten Mittelwerte der Abszisse (Marktanteil) und Ordinate (Marktwachstum) ergibt sich die 4-Felder-Aufteilung. Hieraus lassen sich folgende Empfehlungen für das weitere Vorgehen (Normstrategien) zuordnen:

BCG – Normstrategien

- Die “question marks" (Fragezeichen/ Nachwuchsprodukte) befinden sich innerhalb des Produktlebenszyklus in der Einführungsphase und haben einen hohen durchschnittlichen Marktwachstum und einen geringen Marktanteil. Je nach Potenzial sollten die “question marks" im Rahmen der Selektionsstrategie zu neuen “stars" aufgebaut oder nicht mehr investieren werden, wenn die Marktanteile nicht maßgeblich vergrößert werden können. Eine stetige Kontrolle hilft Verluste in Grenzen zu halten.

- Die “stars" (Sterne/ Spitzenprodukte) sind die marktführenden Produkte in der Wachstumsphase. Sie haben sowohl ein hohes Durchschnittswachstum als auch einen hohen Marktanteil. Zum Ausbau bzw. zur Sicherung des Marktanteils ist eine Investitionsstrategie zu verfolgen, bei der die erwirtschafteten Finanzmittel sofort reinvestiert werden.

- Die “cash cows" (Milchkühe/ Cash-Produkte) befinden sich in der Reifephase, haben einen hohen Marktanteil, weisen jedoch kaum bzw. kein Wachstum auf. Mithilfe der sog. Abschöpfstrategien sollen nur noch so viele Investitionen getätigt werden, die nötig sind, um diese Marktstellung zu sichern. Die erwirtschafteten Gewinne sollen in die Nachwuchsgeschäfte und andere Geschäftsbereiche investiert werden.

- Die “poor dogs" (Arme Hunde/ Problemprodukte) weisen ein geringes Marktwachstum sowie einen geringen Marktanteil auf. Sie befinden sich meistens in der Sättigungs- bzw. Degenerationsphase oder in einer langsamen Wachstumsphase. Ihr Ertrag ist in der Regel positiv, ggf. nur noch unzureichend und eine Gewinnsteigerung ist nicht mehr zu erwarten. Damit empfiehlt sich hier die Rückzugsstrategie, indem Produkte schrittweise aus dem Markt zurückgezogen und geerntet werden. Anlass zur Weiterführung dieser “dogs" können jedoch die Imagekomponente, Verbundeffekte, der Beitrag zur Fixkostendeckung und Austritt der Hauptwettbewerber sein. Jedoch setzt dies eine langfristige Ressourcenbindung voraus.

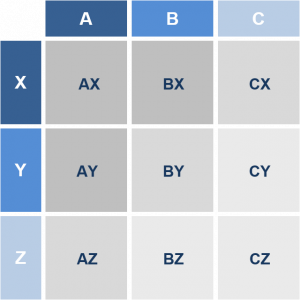

Um auch einen stagnierenden oder gesättigten Markt (negativen Marktwachstum) in der klassischen BCG-Matrix abzubilden, wurde diese um zwei weitere Felder “under dogs" und “buckets" erweitert:

- Die “war horses" / “buckets" (Kriegspferde/ Verliererprodukte) entwickeln sich aus “cash cows", die mit ihrem hohen Marktanteil in das negative Marktwachstum geraten. Im Sinne der Verteidigungsstrategie müssen die Marketingausgaben reduziert bzw. auf die Marketingmittel verzichtet werden, mit dem Ziel, die Ressourcen weitestgehend abschöpfen zu können. Produkte bzw. Produktprogramme sollten ggf. selektiv aus dem Markt genommen werden.

- Die “dodos" / “under dogs" (Unterlegene/ Auslaufprodukte) haben ein negatives Marktwachstum und einen geringen Marktanteil. Normalerweise wäre hier eine schnelle Desinvestitionsstrategie ratsam bzw. eine Produktelimination angebracht. Nach Markttaustritt der Wettbewerber kann es jedoch langfristig rentabel sein, diese Produkte zunächst auf dem Markt zu belassen, um anschließend noch weitere Marktanteile zu gewinnen. Im Idealfall wachsen die “dodos" dann zu “poor dogs" an.

- Die “infants" (Säuglinge/ Pionierprodukte) sind Produktinnovationen bzw. echte Marktneuheiten, die an Anfang in der Einführungsphase befinden und meistens keinen direkten oder geringem Wettbewerber haben. Um daraus künftige “stars" zu entwickeln bzw. zum Aufbau des Nachfragemarktes sind erhebliche Investitionen erforderlich.

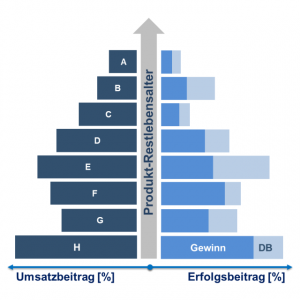

Portfolio-Gleichgewicht

Um die Ausgeglichenheit des Portfolios zu gewährleisten und zu bewahren, müssen die jeweiligen Normstrategien vor deren Implementierung in Einklang zur Gesamtstrategie stehen. Dabei müssen zum Einem die Geschäftseinheiten sich gegenseitig stützen und finanzieren (Finanzausgleich) und zum anderen, Nachwuchsentwicklungen durch liquiditätsbringenden Geschäftseinheiten rechtzeitig und ausreichend fördern, um eine Überalterung des Portfolios entgegen zu wirken (Entwicklungsförderung/ Verjüngungsgrad). Im Zusammenspiel wird der Finanzmittelüberschuss von cash cows und teils der stars zum selektiven und ausreichenden Nachwuchsausbau von question marks und zum Stärken der stars verwendet. Die poors dogs werden dabei um positioniert oder mit den dodos gemeinsam eliminiert. Hierzu wird der Cash-Flow als zentrale Zielgröße genommen.

a) Finanzausgleich (Risiko):

Ausreichende Anzahl an liquiditätsbringenden cash cows und stars zum;

- Stützen und finanzieren:

– question marks / infants → selektiv investieren/ (weiter-) entwickeln (bei hohem Wachstum/ potenzial)

– stars → verstärken oder sichern

– dogs → selektiv repositionieren (wenn Deckungsbeitrag positiv)

- Halten/ Mittelentzug:

– cash cows → halten

– war horses → ausschöpfen/ keine Mitteleinsatz

- Elimination:

Rechtzeitige Herausnahme von Fehlentwicklungen oder anderen verlustbringenden Positionen:

– dogs (wenn Deckungsbeitrag negativ) → schrittweise Abbau oder konsequent eliminieren

– dodos

– question marks mit geringem Wachstum (Potenzial) / keine Ausbaumöglichkeit zum star

b) Entwicklungsförderung (Chance):

- question marks (Nachwuchsentwicklungen) rechtzeitig und ausreichend fördern

- infants

Anmerkungen – BCG-Matrix:

- Starke Vergröberung von komplexen Zusammenhängen

- Es werden nur zwei Kenngrößen betrachtet

- Beide Dimensionen sollten voneinander unabhängig sein

- Kritisch ist die Bewertung nach Marktwachstumsrate

- Hoher Marktanteil führt nicht zugleich zu höheren Erträgen

- Konzentration auf den Stärksten Wettbewerber, junge aufstrebende Wettbewerber werden zu spät erkannt

- Nur gegenwärtige Wettbewerber werden betrachtet

- Qualitative Datenquellen bezüglich der Wettbewerber schwer zugänglich

- Abgrenzung der Geschäftseinheiten schwierig

- Keine Betrachtung von zusätzlichen Geschäftsbereichen

- Verbundbeziehungen zu anderen Geschäftseinheiten bleiben unberücksichtigt

- Wachstumsschwache Entwicklungsprodukte können als Auslaufprodukte (z.B. dogs) oder infants als cash cows fehlklassifiziert werden.

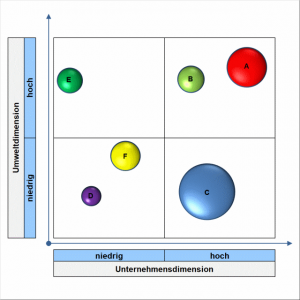

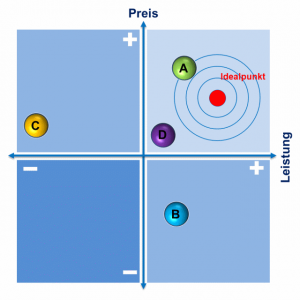

Wachstumsmatrix

Die Wachstumsmatrix stellt den Marktwachstum mit dem Wachstum der Produkte im Produktportfolio gegenüber. Sind die Wachstumsraten der Produkte im Produktportfolio höher als die des Marktes bzw. überdurchschnittlich zum relevanten Wettbewerb, werden Marktanteile hinzugewonnen und bei niedrigeren Wachstumsraten entsprechend verloren. Die Kreisgrößen im Diagramm stellen den Umsatz der Produkte dar.